Comment analyser rapidement la situation financière d’une entreprise dont on ne dispose que d’un ou deux bilans ? Cette fiche outil (« analyse financière flash ») a comme objectif de vous fournir une méthode structurée d’analyse « en première approche ». Il ne s’agit pas de remplacer une analyse financière détaillée mais, en vérifiant quelques points méthodiquement, de repérer rapidement les principales forces et faiblesses et les points de vigilance de la situation financière d’une entreprise.

- Dans cet article

- L'analyse financière en quelques mots

- La méthode RE-SO-DE-LI

-

Quelques points de vigilance sur l'analyse financière flash

- Les ressources du blog

L’analyse financière en quelques mots

L’analyse financière est une discipline complexe dont l’apprentissage peut prendre des années. Aborder l’ensemble de ses subtilités n’est évidemment pas l’objectif de cette fiche outil. Nous allons nous borner à identifier les données importantes, à les repérer rapidement et à en tirer des informations utiles.

Un bilan, une liasse fiscale, parlent à ceux qui savent les écouter. Les chiffres du compte de résultat et du bilan de l’entreprise permettent de retracer son histoire, de comprendre certains de ses choix stratégiques et parfois ses difficultés. Pour faire une analyse financière flash, il va vous falloir aller à l’essentiel et ne pas vous encombrer mentalement de la somme des chiffres présents dans les documents étudiés. Il faut savoir arrondir les calculs et privilégier la simplicité des calculs. Idéalement, il faudrait parvenir à faire de tête les calculs présentés dans cette fiche outil.

Une liasse fiscale parle à ceux qui savent l’écouterCette fiche outil suppose que vous connaissez déjà, même sommairement, la différence entre un bilan et un compte de résultat. Si ce n’est pas le cas, vous pouvez jeter un œil sur cette page très bien faite, puis revenir à cet article. 🙂 Nous verrons tout d’abord voir les 5 points clef à analyser pour appréhender la situation financière d’une entreprise (son activité, sa REntabilité, sa SOlvabilité, son enDEttement à moyen et long terme et sa LIquidité) puis étudierons quelques ratios financiers importants.

La méthode RE-SO-DE-LI

La méthode RE-SO-DE-LI consiste à analyser rapidement l’activité de l’entreprise puis :

- sa REntabilité

- sa SOlvabilité

- son enDEttement à moyen et long terme

- sa LIquidité

L’activité de l’entreprise

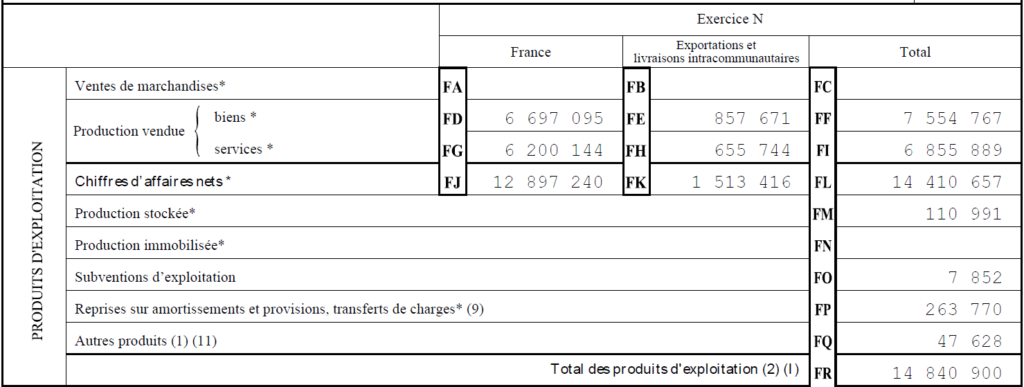

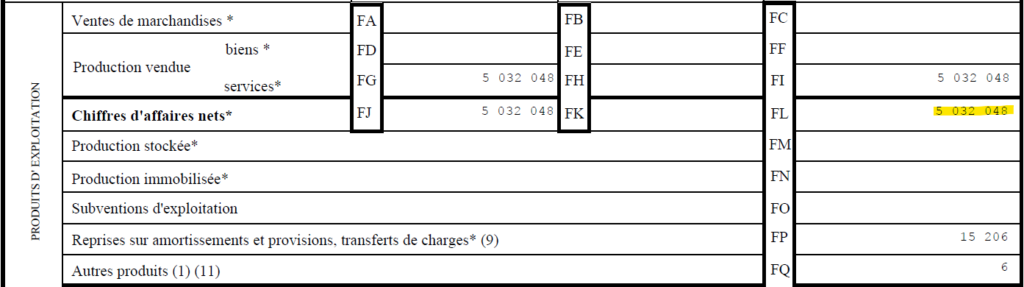

Quelques informations rapides sur l’activité de l’entreprise peuvent être tirées du compte de résultat. Dans l’exemple ci-dessous, on voir qu’un gros dixième du chiffre d’affaire est réalisé à l’étranger et que l’entreprise ne fait pas de négoce (« ventes de marchandise ») mais a une activité de production (biens et services, à peu près à égalité).

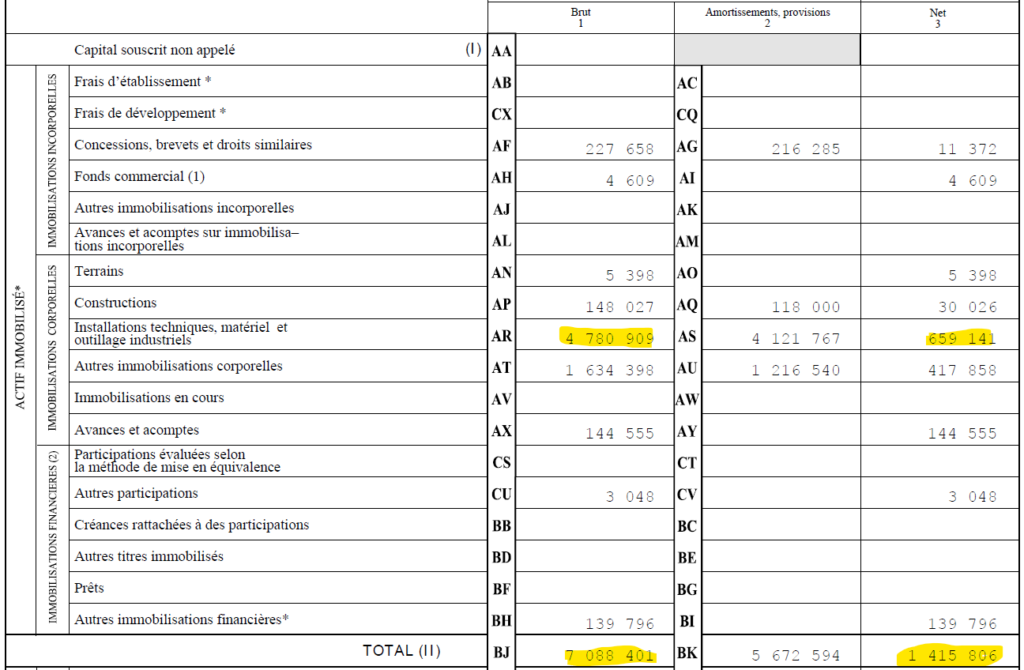

L’importance des immobilisations corporelles (que l’on retrouve dans l’actif du bilan, lignes AN à AX) corrobore l’hypothèse d’une entreprise industrielle, avec une importante activité de fabrication nécessitant un parc machines et donc des investissements. Au passage, nous noterons que ces investissements semblent quasiment amortis, ce qui peut être un signe de vieillissement des outils de production (à confirmer bien sûr avec la connaissance réelle de l’entreprise).

La rentabilité

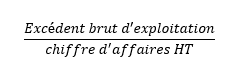

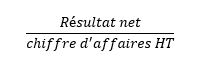

Il s’agit ici de regarder le résultat de l’entreprise et de le comparer à son chiffre d’affaires hors taxe. Plusieurs possibilités :

Où trouver ces chiffres ?

Le chiffre d’affaires HT se trouve dans le compte de résultat, page 3 de la liasse fiscale, ligne FL (« chiffres d’affaires nets »). Ici 5 032 048 €.

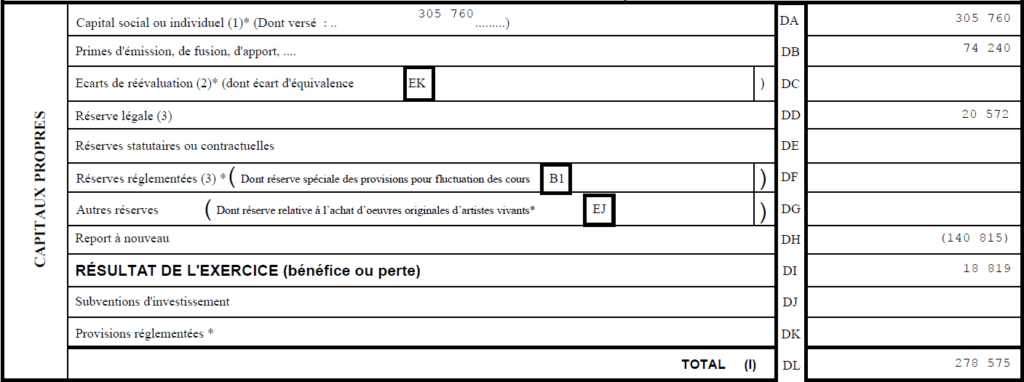

Le résultat net est très facile à trouver : dans la zone « passif » du bilan (en général page 2 de la liasse), ligne DI (résultat de l’exercice). Ici 18 819 €.

Vous trouvez également cette valeur dans le compte de résultat (page 4), ligne HN (« Bénéfice ou perte »).

L’excédent brut d’exploitation (EBE) est un indicateur important, qui n’est pas indiqué tel quel dans la liasse fiscale. L’Excédent Brut d’Exploitation est le bénéfice réalisé par l’activité propre de la société. L’EBE est donc l’indicateur le plus significatif de la rentabilité de l’entreprise avant toute prise en compte des politiques d’amortissement et de financement. Vous pouvez calculer vous même cet EBE en utilisant la formule :

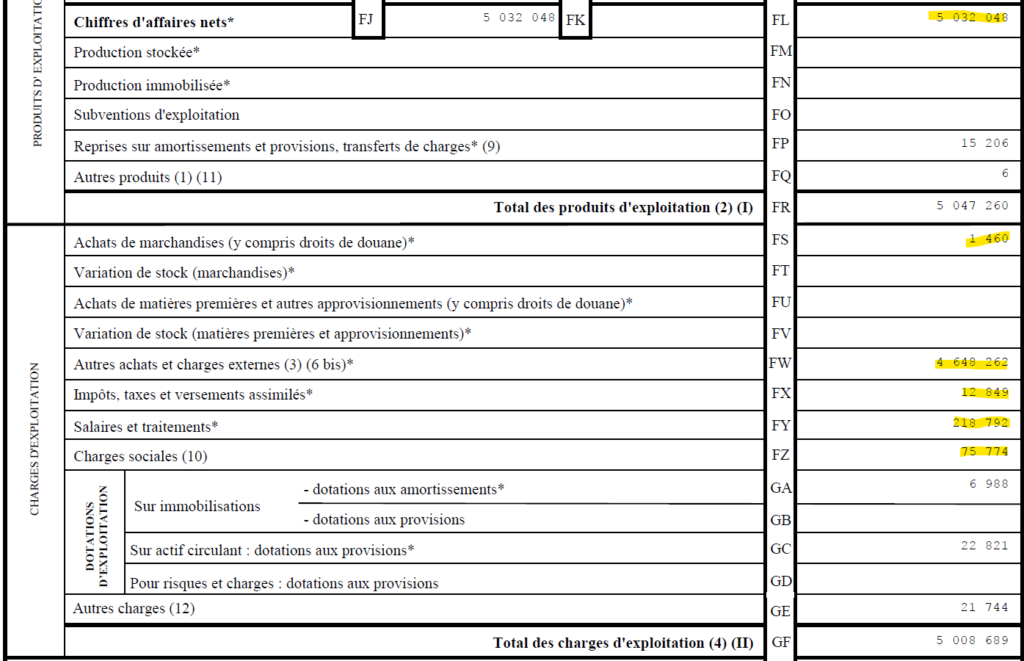

EBE = Chiffre d’affaires – achat de marchandises et de matières premières – services extérieurs (loyer, électricité, assurance…) – services provenant des tiers (avocat, comptables, honoraires experts…) – impôts et autres taxes – salaires et charges sociales.

Il s’agit donc de diminuer le chiffre d’affaire du montant des « charges d’exploitation » (c’est-à-dire vos charges liées à votre activité, pas les « charges exceptionnelles » ou les « charges financières ») sauf les dotations d’exploitation (qui ne sont pas des charges « réelles », des décaissements mais des « charges comptables » qui permettent de lisser dans le temps les coûts liés aux investissements). Ici : 74 911 €, environ 75 k€.

Comment analyser le résultat ?

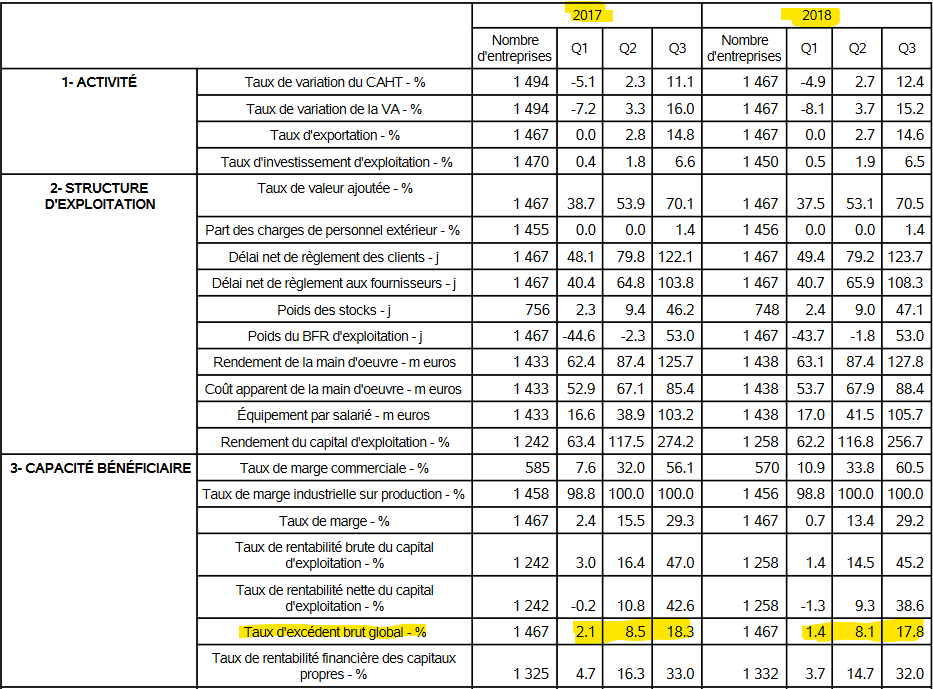

Les résultats concernant la rentabilité doivent s’analyser en fonction du secteur d’activité de l’entreprise. La rentabilité moyenne n’est pas la même dans l’imprimerie, l’agriculture ou les services informatiques. La Banque de France publie chaque année des « fascicules sectoriels » qui peuvent vous être d’une grande aide. Ces fascicules sectoriels sont élaborés chaque année à partir de données provenant du Fichier Bancaire des Entreprises (FIBEN). Pour chaque ensemble d’entreprises exerçant la même activité, le fascicule comporte une description du secteur et une série de 30 ratios économiques et financiers regroupés par thèmes (activité, rentabilité et équilibre financier) présentés sous forme de distributions en quartiles et médiane sur les deux dernières années.

Même si on aimerait parfois avoir des données plus précises que celles contenus dans ces fascicules (ces satanés codes NAF sont parfois imprécis et certains ratios font défaut) mais il s’agit bel et bien d’une mine d’or. Prenons par exemple le fascicule 58 de 2018 consacré au secteur de l’édition. La Banque de France utilise un ratio approchant mais un peu différent (l’excédent brut global, qui inclut le « résultat hors exploitation »). Nous allons négliger en première approche ce résultat hors exploitation.

Comment lire les informations du tableau (les quartiles) ? En 2018, 1467 entreprises de ce secteur ont servi à faire la moyenne. Parmi ces entreprises, 25 % avait un ratio inférieur à 1,4 %, 50% inférieur à 8,1 %, 75% inférieur à 17,8% et les derniers 25 % avaient un ratio supérieur à cette dernière valeur.

| 25% des entreprises ont un ratio inférieur à … | 25% un ratio entre … | 25% entre … | et 25% supérieur à … |

| 1,4 % | 1,4 % et 8,1 % | 8,1 % et 17,8 % | 17,8 % |

Dans notre cas le ratio (résultat net) / (CA HT) nous donne 18 800 / 5 032 000 soit 0.37% et l’EBE / CA HT environ 75 k€ / 5 032 k€ soit 1,4 %. L’entreprise fait donc partie des 25% des entreprises les moins rentables de son secteur selon ce critère.

Tout dépend du secteur mais sachez qu’un ration inférieur à 4 à 5% est souvent le signe d’une rentabilité insuffisante de l’activité de l’entreprise.

La solvabilité

Duis aute irure dolor in reprehenderit in voluptate velit esse cillum dolore eu fugiat nulla pariatur. Excepteur sint occaecat cupidatat non proident, sunt in culpa qui officia deserunt mollit anim id est laborum.

Duis aute irure dolor in reprehenderit in voluptate velit esse cillum dolore eu fugiat nulla pariatur. Excepteur sint occaecat cupidatat non proident, sunt in culpa qui officia deserunt mollit anim id est laborum.